Vea lo que ocurrió en el webinar especial sobre perfiles de inversión . El 16 de abril de 2024, Vexty realizó...

Enero Resumen del mercado 2021 y perspectivas 2022

DATA: 10/02/2022

El mercado financiero en el 2021 y las perspectivas para el 2022

En otro año muy desafiante para los gestores de inversiones del mundo, con la persistencia de la epidemia de Covid-19 y sus desdoblamientos para el ambiente económico, la variable central para entender resumidamente la dinámica de los resultados de las inversiones en el 2021 son la continuidad de la cautela a la exposición al riesgo y el consecuente movimiento de migración de capital de los mercados emergentes para los mercados desarrollados, principalmente para aquel que es considerado el puerto seguro para los inversionistas globales, el mercado estadounidense.

Aliado a esto, observamos un ambiente político-económico muy conturbado internamente, con un escenario de elecciones polarizadas acercándose, lo que desincentiva a los inversionistas internacionales a volver a asignar recursos en el país. Por lo menos hasta que la situación sea más clara.

Por fin, pero no menos importante, la crisis en el mercado inmobiliario chino con la inminente quiebra de una de sus mayores constructoras local, colocó una señal de alerta sobre una posible crisis sistémica y contaminación de otros mercados.

Resumidamente, estos fueron los principales acontecimientos del año, no obstante, cabe resaltar que, obviamente, son innumerables las variables que impactan las inversiones y el objetivo de este texto es traer solamente algunos factores que pueden explicar el ambiente para las inversiones, sin ser exhaustivo.

Incluso con las tasas de intereses de los títulos del tesoro americano remunerando a sus detentores con retornos reales negativos (tasa de intereses nominal por debajo de la inflación), en momentos de aversión al riesgo y volatilidad por parte de los inversionistas, los recursos acaban siendo redirigidos para este mercado, pues la moneda y el título de deuda del gobierno americano son considerados los activos de menor riesgo en el mercado financiero global. Y lo que observamos en el 2021 fue la continuación de este movimiento, con menor fuerza, sin embargo, con una constancia.

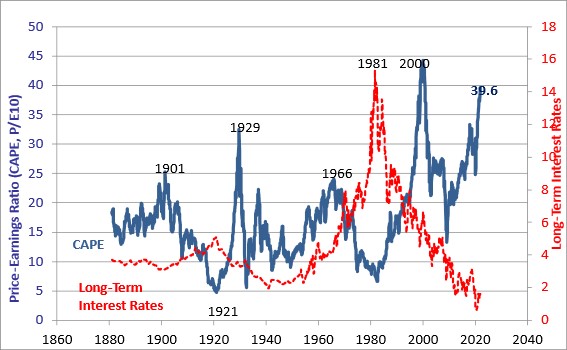

Aunque la bolsa de los Estados Unidos haya alcanzado sus máximas históricas, las acciones de las empresas listadas continuaron atrayendo inversionistas, en un ambiente de tasas de intereses extremamente bajas. Podemos observar en el gráfico siguiente por medio del índice CAPE-Shiller, que el múltiplo del precio de las acciones en relación al beneficio de las empresas (ajustados a la inflación) se encuentra en niveles extremamente elevados. O sea, este mercado de acciones americano estaría relativamente “caro”, una vez que está siendo negociado por encima de su estándar histórico.

Índice CAPE a la izquierda | Tasa de intereses de largo-plazo del tesoro americano a la derecha.

Fuente: http://www.econ.yale.edu/~shiller/data.htm

Un desempeño semejante ocurrió en los mercados desarrollados como un todo, pero no en los mercados emergentes. MSCI World, índice que representa las acciones exclusivamente de los mercados desarrollados, tuvo un aumento en el 2021 del 30,6% en Reales y 21,82% en Dólares. Mientras MSCI Emerging Markets, índice representativo de los mercados emergentes, presentó en el mismo período, un aumento del 4,51% en Reales, pero una disminución del 2,54% en Dólares.

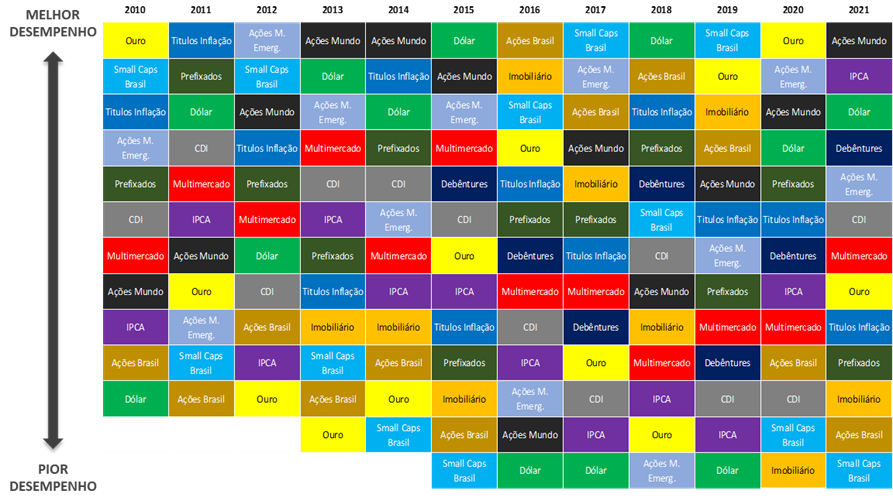

De esta forma, el segmento que llamamos “Acciones Mundo”, fue el que presentó el año pasado el mejor desempeño relativo a los segmentos que seguimos y que está sintetizado en el cuadro siguiente.

Fuente: Informe Gerencial de Inversiones de Vexty

Periódicamente mapeamos el desempeño de 12 tipos de potenciales segmentos de inversiones, clasificamos cada inversión de la más rentable a la menos rentable en cada año e indicamos la variación del IPCA de los respectivos años. Las definiciones pueden ser vistas al final de la materia.

Con un aumento cerca del 19% en Dólares (USD) e impulsados por la valorización de la moneda en más del 7%, Acciones Mundo tuvo un desempeño del 27,1%. Siendo, incluso, el único de esta lista en superar el IPCA en el 2021.

Por otro lado, así como destacamos en al artículo “Desempeño de las Inversiones en el 2021”, Acciones Brasil (representada por Ibovespa), fue relativamente una de las peores inversiones entre las mapeadas, con una disminución del 11,9% en el 2021.

En el cuadro anterior, es posible observar también, que el IPCA no solo figuró en el tope de los segmentos, sino que fue superior al propio CDI en el período, indicando que la Tasa de Intereses Real (tasa nominal descontando la inflación) en Brasil fue negativa en el 2021 (así como lo ocurrido en el 2020). Esta situación observada en estos dos años fue muy atípica y, de cierta forma, inédita en el pasado reciente aquí en Brasil.

Por fin, aún sobre el cuadro anterior, nos gustaría reforzar el mensaje que queremos pasarles a los Participantes y Asistidos, sobre la importancia de tener una cartera diversificada, pues ella acaba siendo la mejor forma de mitigar el comportamiento volátil de todos los mercados. Vean que cada año, el ranking de las mejores y peores inversiones cambia mucho. Intentar acertar cuál será la mejor inversión en el período, mirando especialmente para el comportamiento pasado, puede no ser la mejor decisión a ser seguida.

Por eso aquí en Vexty, dentro de la macroestrategia que seguimos, la diversificación del portafolio de activos invertidos dentro de cada Perfil es uno de los puntos claves.

Perspectiva para el Mercado en el 2022

Mirando para adelante, cuando observamos la cotización del contrato futuro de S&P (uno de los índices de la bolsa de valores de los EE.UU.) podemos especular que el mercado no espera una alta pujante en el 2022 para el mercado de acciones por allá. Con el índice en 4.659,03 puntos el 13/01/21 y el contacto futuro de Dic/22 en 4.685,00 (fuente https://www.marketwatch.com/),se presume que la alta esperada es de menos del 1%. Este cálculo no tiene en cuenta diversos otros factores y no es una indicación de inversión.

Ya el IPCA alcanzó la mayor alta desde el 2015. Con un aumento del 10,06%. Diversos factores contribuyeron para la fuerte alta presentada en los precios medidos por el índice, pero la principal explicación viene de la dificultad de las empresas de mantener las cadenas productivas funcionando normalmente, generando escasez de productos importantes y, consecuente, impactando el nivel de precios cobrados. Con relación a la expectativa del mercado para la inflación en el 2022, los agentes consultados por el Bacen esperan que el IPCA cierre el año cercano a 5,09% (Informe Focus del Banco Central del 14/01/2022), por encima del centro de la meta establecida por el CMN de 3,5% para el 2022

El enfriamiento de la inflación es esperado en un ambiente económico recesivo y, simultáneamente, por la normalización de la política monetaria del gobierno con el aumento fuerte de los intereses básicos de la economía, después de un período inédito de práctica de las tasas más bajas de la historia en la economía brasileña. El año 2021 inició con la tasa Selic o CDI cercanos al 2,00% y cerró el período con tasas en 9,25% al año, presentando la tasa acumulada al final en 4,40%. Datos del BIS (Banco de Compensaciones Internacionales) muestran que el ritmo de aumento de los intereses brasileños fue el mayor entre todas las analizadas (32 bancos centrales) y que Brasil está entre las tres economías con inflación más elevada en el acumulado en 12 meses, atrás solamente de Argentina (52%) y Turquía (19,9%).

Cuando tenemos en cuenta la expectativa de inflación e intereses en el 2022, el país también volvió a liderar el ranking de intereses reales, pasando a Rusia y Turquía. Con una tasa media de 11,75% e inflación en 5% esperados para el año, la tasa de intereses reales quedará cerca del 6%. Recordando que en el 2020 y 2021 la tasa de intereses reales fue negativa en Brasil, conforme indicamos anteriormente.

Por fin, mirando el mercado de renta variable brasileño, encontramos los últimos colocados de nuestro ranking. Con un ambiente económico recesivo, incertidumbre política y apriete de la política monetaria, hubo salida de los inversionistas de la bolsa brasileña, principalmente los inversionistas internacionales. Así, Ibovespa cerró el 2021 con una caída del 11,9% y el índice de acciones Small Caps, empresas con capitalización de mercado más bajas (entre R$ 300 millones y R$ 2 mil millones), tuvo una disminución del 16,2%.

Como los modelos de valoración de las empresas utilizan la tasa de intereses futura en el proceso de valoración (tasa de descuento para Valuation) y las proyecciones de rentabilidad son llevadas a larguísimo plazo, las acciones de empresas son muy sensibles a las modificaciones en las tasas de intereses. Por esta tendencia de anticipación de los eventos futuros por el mercado financiero, podemos entender que gran parte de los riesgos oriundos del ambiente económico descritos en este texto pueden estar contenidos en los precios de los activos actualmente. Dicho de otra forma, el mercado no espera el año calendario para ejecutar movimientos, todos los días las expectativas de eventos futuros son incorporadas en los precios de los activos.

Dado que hay una percepción de riesgo elevado, los activos están siendo negociados por debajo del estándar histórico, bajo varias ópticas de análisis, y esto es muy perceptible en el caso de la bolsa de valores brasileña. Teniendo en cuenta las estimativas de rentabilidad de las empresas que componen a Ibovespa, para los próximos 12 meses es esperado que la media de la razón entre los precios de las acciones y sus respectivos beneficios anuales esté siendo negociada en un múltiplo de 10 veces.

Cuando miramos para el pasado, se observa que el estándar histórico de negociación de la bolsa brasileña es de una relación de 14 veces el beneficio de las empresas. Este indicador por si solo no es suficiente para conclusiones, pero es un indicador relevante de cómo la bolsa brasileña puede estar descontada en relación a su estándar de negociación. Como ejemplo de comparación, la bolsa americana negocia en múltiplos por encima de 30. En el caso que ninguna catástrofe epidemiológica ocurra, si los intereses no fueren más allá de los niveles donde están y haya mejoría en el ambiente político-institucional, es esperado que la bolsa camine para sus estándares históricos de negociación. Las dudas de buena parte del mercado acaban siendo: ¿cuál será el ritmo de ajuste? ¿Más temprano o más tarde? ¿Antes o después de las elecciones de este año?

Para saber más sobre la gobernanza de las inversiones aquí en Vexty y cómo buscamos por medio de una gestión eficiente y segura de los recursos del Plan administrados por nosotros, basta acceder a nuestros diversos canales de comunicación e información.

Indicadores:

– CDI: Conforme el CDI (Certificado de Depósito Interbancario). Tasa de intereses de referencia para operaciones financieras (principalmente de corto plazo).

– Títulos Inflación: Conforme IMA-B. Índice determinado por Anbima, que refleja el desempeño de los Títulos Públicos relacionados al IPCA, independientemente del plazo de vencimiento.

– Prefijados: Conforme IRF-M. Índice determinado por Anbima, formado por títulos públicos prefijados, que son las LTNs (Letras del Tesoro Nacional o Tesoro Prefijado) y NTN-Fs (Notas del Tesoro Nacional – Serie F o Tesoro Prefijado con Intereses Semestrales).

– Multimercado: Conforme IFMM-A. Índice determinado por el banco BTG, que mide el comportamiento de los Fondos de Inversiones de Multimercado en Brasil.

– Acciones Brasil: Conforme IBOV (Ibovespa). Índice determinado por B3, que mide el desempeño de las acciones de empresas con gran volumen de negociación en la Bolsa de Valores oficial de Brasil

– SmallCaps Brasil: Conforme SMLL. Índice determinado por B3, que mide el desempeño promedio de las cotizaciones de los activos de una cartera compuesta por las empresas de menor capitalización en negociación en la Bolsa de Valores oficial de Brasil

– Acciones Mundo: Conforme MSCI ACWI. Índice determinado por Morgan Stanley, que mide el desempeño de las acciones en los mercados desarrollados y emergentes.

– Acciones Mercados Emergentes: Conforme MSCI EN. Índice determinado por Morgan Stanley, que mide el desempeño de las acciones en los mercados emergentes.

– Obligaciones: Conforme IDA General. Índice determinado por Anbima, que refleja el comportamiento de una cartera de deuda privada, más específicamente de las obligaciones.

– Dólar: Conforme variación del Dólar Americano (compra)

– Oro: Conforme iShares S&P/TSX Global Gold Index

– Inmobiliario: Conforme IFIX. Índice determinado por B3, que refleja el desempeño promedio de las cotizaciones de los fondos inmobiliarios negociados en los mercados de bolsa organizado de B3.

– IPCA: Conforme el Índice de Precios al Consumidor Amplio determinado por el IBGE

Estar siempre actualizado(a) sobre el desempeño de sus inversiones. Vexty. Con seguridad

Nenhum Comentario